- Код статьи

- S020736760020579-5-1

- DOI

- 10.31857/S020736760020579-5

- Тип публикации

- Статья

- Статус публикации

- Опубликовано

- Авторы

- Том/ Выпуск

- Том / Выпуск 6

- Страницы

- 5-28

- Аннотация

Монетарная политика выступает главным средством для стимулирования экономического роста и достижения иных целей хозяйственного развития. Задача исследования – в развитии принципа «цели-инструменты» применительно к монетарной политике с тем, чтобы показать возможность распределения влияния и, соответственно, подбора инструментов денежно-кредитной политики, предполагающей такие цели, как изменение валового внутреннего продукта, инфляция и уровень безработицы. Методология исследования представлена теорией экономической политики Тинбергена, структурным анализом, монетарной теорией. Применение указанных подходов позволяет построить совокупность эконометрических уравнений, отражающих влияние монетарной политики на ВВП, инфляцию и безработицу, а также – провести эмпирический анализ связи инфляции и роста ВВП с динамикой компонент денежной массы М2 для российской экономики. Общим результатом исследования является картина распределения инструментов монетарной политики по целям экономического развития для российской экономики. Обосновано, что политика повышения процентной ставки не являлась сильной причиной для снижения инфляции, но тормозила экономический рост, создавая потенциальную основу для будущей инфляции. Проводимая в России денежно-кредитная политики не учитывала структуру денежной массы и её влияние на инфляцию и рост.

- Ключевые слова

- принцип «цели-инструменты», валовой внутренний продукт, инфляция, безработица, денежно-кредитная политика, множественные регрессии, структура денежной массы, инструменты монетарной политики

- Дата публикации

- 24.06.2022

- Год выхода

- 2022

- Всего подписок

- 11

- Всего просмотров

- 1191

Проблемы экономического роста в России во многом определяются содержанием денежно-кредитной политики [1-4], а также менее популярным в рассмотрении аспектом – влиянием инструментов монетарной политики на цели развития. Простые модели роста обычно не учитывают это условие, как, впрочем, и более сложные подходы [3, 5-6, 10, 18-19]. Принцип «целей-инструментов», сформулированный Я. Тинбергеном [5, 19] в своих более поздних вариантах [9] также не принимает во внимание эффект «распределённого управления» [5], не говоря уже о связности не только инструментов, но и целей, детерминирующих изменение обратных связей.

В частности, в работах Я. Тинбергена ставится задача определения влияния инструментов монетарной политики на ценовую и финансовую стабильность [9], раскрывается влияние одного инструмента (часто сама денежно-кредитная политика рассматривается как один инструмент макроэкономической политики, бюджетная – в виде второго инструмента1) на две цели политики. Причём, доказывается справедливость правила Тинбергена о раздельном влияния инструментов на цели политики [11, 15-16]. Это правило используется при рассмотрении равновесия Нэша [7,13], а также с учётом ожиданий в теории Дж. Мута [12]. Оценивается управляемость и нейтральность денег, с демонстрацией отсутствия нейтральности политики на цели развития [8].

Однако, как именно детализация проводимой монетарной политики влияет на изменение целей с учётом их связности, а также связности вводимых инструментов? Ведь один инструмент может влиять сразу на несколько целей (минимум на две), что не рассматривается в рамках принципа «цели-инструменты» и современных его трактовок, которые, к тому же, слабо представлены в научной литературе. В связи с этим, становится актуальной задача, особенно в аспекте стимулирования российского экономического роста, вскрыть влияние инструментов монетарной политики на цели развития, под которыми мы подразумеваем три базовые – валовой внутренний продукт и его рост, инфляцию (по индексу потребительских цен) и уровень безработицы, – что является классическим вариантом целевых функций, описывающих функционирование экономики.

Методологию исследования составит эмпирический, эконометрический и статистический анализ. Общий результат будет сводиться к тому, чтобы выявить особенности проведения монетарной политики в России, показав действие или необходимость коррекции правила Я. Тинбергена [5, 19]. Период времени, принятый для рассмотрения, охватывал интервал 2000-2020 гг.

Далее обозначим методологию проводимого исследования, затем на её основе получим уравнения для целей политики по России, осуществим количественные оценки и рассмотрим полученные результаты.

Методология исследования. Тестирование влияния инструментов монетарной политики. Денежно-кредитная политика представлена набором инструментов, которые влияют на поведение банков, изменение денежной массы, склонность к инвестированию, наполнение различных контуров экономики деньгами. Реализация принципа «цели-инструменты», обращённого к монетарной политике, не позволяет вскрыть структуру её инструментов и распределение влияние по целям экономического развития, к которым следует отнести темп экономического роста, реальный ВВП, уровень инфляции и безработицу. Выделив основные инструменты, характеризующие проведение денежно-кредитной политики, можно поставить задачу оценки их распределённого влияния на главные цели развития.

В рамках построенных уравнений все расчеты реализованы с использованием эконометрического пакета прикладных программ EViews 10, ориентированного на работу с временными рядами. Применение указанного программного модуля предполагает выполнение ряда важных шагов для того, чтобы получить уравнения наибольшей аналитической значимости. Представим четыре базовых позиции алгоритма статистической верификации проектируемых моделей.

Во-первых, оценка моделей реализована с использованием метода наименьших квадратов (МНК). Проверка значимости уравнения в целом (или значимости коэффициента детерминации) реализована посредством F-критерия (критерия Фишера), проверка значимости отдельных коэффициентов уравнения – с помощью t-критерия (критерия Стьюдента).

Метод наименьших квадратов предполагает выполнение условий Гаусса-Маркова. Поэтому при использовании МНК для оценки параметров уравнения требуется проверка выполнения условий Гаусса-Маркова. В первую очередь проверяются условия гомоскедастичности остатков модели и отсутствия автокорреляции в остатках.

Во-вторых, гипотеза об отсутствии гетероскедастичности остатков, то есть о постоянстве дисперсии остатков, может быть протестирована с помощью ряда тестов: Бреуша-Пагана, Уайта, Харви и др. В данном исследовании был использован тест Уайта. Он позволяет выявить гетероскедастичность безотносительно к ее структуре.

В-третьих, автокорреляция остатков означает их последовательную зависимость друг от друга. Проверка гипотезы об отсутствии гетероскедастичности проводится с помощью теста Дарбина-Уотсона.

В-четвертых, для выявления наличия или отсутствия эффекта мультиколлинеарности оцениваются коэффициенты корреляции между факторами, в данном исследовании – между инструментами денежно-кредитной политики. Если корреляция между ними оказывается значительной и статистически значимой, включать их все одновременно в модель нельзя. Поэтому все модели множественной регрессии были оценены в разных спецификациях и для анализа выбраны те спецификации, в которых эффект мультиколлинеарности сведен к минимуму. То есть, состав факторов каждого уравнения подобран таким образом, чтобы минимизировать возможность проявления данного эффекта и, следовательно, искажения результатов.

Обобщая сказанное, можно получить оценку связей между целевыми показателями и инструментами денежно-кредитной политики, затем измерить влияние на каждый из целевых показателей всей совокупности инструментов денежно-кредитной политики. Представленный подход позволяет также произвести оценку ее влияния на совокупность целевых показателей совокупности инструментов, в том числе с учетом их взаимного влияния друг на друга (как инструментов, так и целей). Перейдём к построению моделей влияния инструментов денежно-кредитной политики на цели экономического развития как главной задаче проводимого исследования.

Модели влияния инструментов монетарной политики на цели развития. Исследование влияния инструментов денежно-кредитной политики на цели развития было проведено с использованием годовых данных за период с 2000 по 2020 гг. Рассмотрено всего четыре цели развития, из них две, связанные с ВВП: рост реального ВВП в ценах 2000 года и темпа роста ВВП, а также уровень инфляции и безработицы.

Для моделирования были использованы годовые данные Росстата о величине номинального ВВП2, приведенные к ценам 2000 года с использованием дефлятора ВВП3. Затем был вычислен темп роста реального ВВП в ценах 2000 года по формуле:

,

,

где,  – темп роста ВВП,

– темп роста ВВП,

– реальный ВВП в ценах 2000 года в год t,

– реальный ВВП в ценах 2000 года в год t,

[[[image3]]] – реальный ВВП в ценах 2000 года в год t-1.

Данные об инфляции представлены информацией о значениях индекса потребительских цен на товары и услуги, разрабатываемого Росстатом4. Уровень инфляции рассчитан следующим образом:

,

,

где, р – уровень инфляции,

ИПЦ – индекс потребительских цен на товары и услуги.

Для исследования использованы данные о величине уровня безработицы по методологии МОТ, разрабатываемые Росстатом5.

Данные, собираемые с частотой менее года, были агрегированы способом, соответствующим природе показателя.

Данные о величине кредитов домохозяйствам, млрд руб.6 и кредитов нефинансовым организациям, млрд руб.7, являются квартальными. В соответствии с методологией Всемирного Банка8 они были агрегированы суммированием для получения значения показателя за год.

Данные о величине денежной массы (М2), млрд руб.9 предоставляются Банком России ежемесячно и являются моментными, в связи с чем были взяты на начало каждого года.

Ключевая ставка, %10, также представляет собой моментный показатель, в связи с чем была взята на начало соответствующего года.

Остатки средств на счетах обязательных резервов, депонируемых кредитными организациями в Банке России, по привлеченным средствам11, млрд. рублей, также были взяты на начало каждого года.

Все ценовые показатели были приведены к ценам 2000 года с использованием дефлятора ВВП, для сопоставимости с реальным ВВП. Для этого был использован годовой дефлятор ВВП12. Годовой дефлятор ВВП является цепным, то есть показывает рост по сравнению с предыдущим годом. Для того, чтобы осуществить приведение к ценам 2000 года, сначала был вычислен базисный дефлятор: в соответствии со свойствами статистических индексов, базисный индекс вычисляется, как произведение цепных индексов за соответствующий период. Для дефлирования исследуемых показателей дефлятор был переведен из процентов в коэффициенты.

Модели множественной регрессии позволяют оценить влияние изменения значений инструментов на каждый из целевых показателей по отдельности. Для построения моделей сначала были оценены коэффициенты корреляции целей развития с инструментами монетарной политики (табл. 1). Почти все инструменты значимо коррелируют с целями развития. При этом инструменты денежно-кредитной политики значимо коррелируют между собой (табл. 2). Не коррелирует с остальными инструментами только величина обязательных резервов, что позволяет включать ее в модель линейной регрессии с остальными инструментами. Наиболее тесно связаны кредиты домохозяйствам с денежной массой, кредиты домохозяйствам с кредитами нефинансовым организациям, и кредиты нефинансовым организациям с денежной массой. Это свидетельствует о невозможности одновременного включения в модель денежной массы и обоих видов кредитов, так как это приведет к мультиколлинеарности в модели, что вызовет инфляцию стандартных ошибок коэффициентов, а также способно привести к искажению не только результатов проверки значимости параметров, но и их знаков. В связи с этим для каждого целевого показателя было оценено три модели, набор которых представлен ниже.

,13[[[13. R2=0,96, R2adj=0,95, F-статистика=134 (р

,13[[[13. R2=0,96, R2adj=0,95, F-статистика=134 (р

,14[[[14. R2=0,95, R2adj=0,95, F-статистика=392,8 (р

,14[[[14. R2=0,95, R2adj=0,95, F-статистика=392,8 (р

,15[[[15. R2=0,73, R2adj=0,72, F-статистика=52,6 (р

,15[[[15. R2=0,73, R2adj=0,72, F-статистика=52,6 (р

,16

,16, DW=1,68 (DW<sub>l</sub>=1,22, DW<sub>u</sub>=1,42), тест Уайта n*R<sup>2</sup>=2,4 (р=0,3)..png) (4)

(4)

,17

,17, DW=1,78 (DW<sub>l</sub>=1,22, DW<sub>u</sub>=1,42), тест Уайта n*R<sup>2</sup>=2,9 (р=0,23)..png) (5)

(5)

,18

,18, DW=1,64 (DW<sub>l</sub>=1,22, DW<sub>u</sub>=1,42), тест Уайта n*R<sup>2</sup>=2,1 (р=0,35)..png) (6)

(6)

,19

,19, DW=1,8 (DW<sub>l</sub>=1,13, DW<sub>u</sub>=1,54), тест Уайта n*R<sup>2</sup>=8,4 (р=0,13)..png) (7)

(7)

,20

,20, DW=1,15 (DW<sub>l</sub>=1,22, DW<sub>u</sub>=1,42), тест Уайта n*R<sup>2</sup>=0,09 (р=0,95)..png) (8)

(8)

,21

,21, DW=0,93 (DW<sub>l</sub>=1,22, DW<sub>u</sub>=1,42), тест Уайта n*R<sup>2</sup>=0,08 (р=0,96)..png) (9)

(9)

,22[[[22. R2=0,85, R2adj=0,84, F-статистика=53 (р

,22[[[22. R2=0,85, R2adj=0,84, F-статистика=53 (р

,23

,23, DW=0,87 (DW<sub>l</sub>=1,22, DW<sub>u</sub>=1,42), тест Уайта n*R<sup>2</sup>=1,15 (р=0,6)..png) (11)

(11)

,24[[[24. R2=0,77, R2adj=0,76, F-статистика=62,9 (р

,24[[[24. R2=0,77, R2adj=0,76, F-статистика=62,9 (р

где, ВВП – валовой внутренний продукт,

g – темп роста валового внутреннего продукта,

р – уровень инфляции,

U – уровень безработицы,

КД – кредиты домохозяйствам,

КН – кредиты нефинансовым организациям,

КС – ключевая ставка,

М2 – денежная масса,

Р – обязательные резервы кредитных организаций по привлеченным средствам.

Все модели значимы по критерию Фишера, все параметры значимы по критерию Стьюдента. В модели (2) присутствует гетероскедастичность, в моделях (1-3), (8-9), (11-12) – автокорреляция остатков. Устранить их традиционными способами оказалось невозможным. Основная проблема, связанная с наличием как гетероскедастичности, так и автокорреляции остатков заключается в том, что хотя оценки коэффициентов не смещены, смещенными оказываются оценки стандартных ошибок коэффициентов, что приводит к ошибкам при проверке значимости коэффициентов (при расчете t-критерия значение оценки коэффициента делится на значение оценки стандартной ошибки). При оценке моделей были использованы поправки в форме Навье-Уэста, учитывающие наличие как автокорреляции, так и гетероскедастичности, в связи с чем полученные результаты оценки моделей можно считать надежными. Модели могут быть использованы для исследования направления влияния инструментов монетарной политики на цели развития.

Таким образом, посредством построения совокупности уравнений, в рамках полученных моделей показано, каким образом имеющимся набором инструментов денежно-кредитной политики можно достичь нескольких макроэкономических целей при изменении значений этих инструментов. Статистическая верификация моделей отражена в таблицах 3-14 (составленных авторами на базе проведенных расчётов).

Таблица 1

Корреляционная матрица инструментов денежно-кредитной политики с целевыми показателями*

| Инструменты ДКП | Реальный ВВП | Темп роста ВВП (g) | Уровень инфляции (р) | Уровень безработицы (U) |

| Кредиты домохозяйствам (КД) | 0,945155 | -0,496746 | -0,747458 | -0,848903 |

| (<0,00001) | (0,0220) | (0,0001) | (<0,00001) | |

| Кредиты нефинансовым организациям (КН) | 0,857124 | -0,585407 | -0,638043 | -0,746161 |

| (<0,00001) | (0,0053) | (0,0019) | (0,0001) | |

| Ключевая ставка (КС) | -0,791811 | -0,013904 | 0,822817 | 0,827531 |

| (<0,00001) | (0,9523) | (<0,00001) | (<0,00001) | |

| Денежная масса (M2) | 0,976659 | -0,399465 | -0,823800 | -0,876412 |

| (<0,00001) | (0,0728) | (<0,00001) | (<0,00001) | |

| Обязательные резервы (Р) | -0,371869 | 0,328123 | 0,228915 | 0,132619 |

| (0,0969) | (0,1465) | (0,3182) | (0,5666) |

Жирным шрифтом выделены значения статистически значимых коэффициентов.

Таблица 2

Корреляционная матрица инструментов денежно-кредитной политики между собой*

| Инструменты ДКП | Кредиты домохозяйствам | Кредиты нефинансовым организациям | Ключевая ставка | M2 |

| Кредиты нефинансовым организациям (КД) | 0,963177 | 1,000000 | – | – |

| (<0,00001) | – | – | – | |

| Ключевая ставка (КС) | -0,645095 | -0,480864 | 1,000000 | – |

| (0,0016) | (0,0273) | – | – | |

| Денежная масса (M2) | 0,978691 | 0,923758 | -0,739170 | 1,000000 |

| (<0,00001) | (<0,00001) | (0,0001) | ||

| Обязательные резервы (Р) | -0,268100 | -0,219579 | 0,256082 | -0,343693 |

| (0,2400) | (0,3389) | (0,2625) | (0,1271) |

Жирным шрифтом выделены значения статистически значимых коэффициентов.

Таблица 3

Результаты оценки линейной регрессии с зависимой переменной «ВВП» (ВВП) и независимыми – «кредиты домохозяйствам» (КД), «ключевая ставка» (КС) и «обязательные резервы» (Р)*

| Переменная | Коэффициент | Стандартная ошибка | t-статистика | Значимость |

| Кредиты домохозяйствам (КД) | 0,464099 | 0,050064 | 9,270165 | <0,00001 |

| Ключевая ставка (КС) | -79,98063 | 12,77678 | -6,259843 | <0,00001 |

| Обязательные резервы (Р) | -8,079162 | 3,967063 | -2,036560 | 0,0576 |

| Константа | 11076,38 | 551,5619 | 20,08185 | <0,00001 |

| R-квадрат | 0,959459 | Информационный критерий Экейка | 15,57386 | |

| Скорректированный R-квадрат | 0,952305 | Информационный критерий Шварца | 15,77282 | |

| Статистика теста Уайта (n*R-квадрат) | 9,765826 | Значимость (статистика теста Уайта, хи-квадрат) | 0,3698 | |

| F-статистика | 134,1100 | Критерий Дарбина-Уотсона | 1,430365 | |

| Значимость (F-статистика) | <0,00001 |

Таблица 4

Результаты оценки линейной регрессии с зависимой переменной «ВВП» (ВВП) и независимой – «денежная масса» (М2)*

| Переменная | Коэффициент | Стандартная ошибка | t-статистика | Значимость |

| Денежная масса (М2) | 1,256251 | 0,095517 | 13,15216 | <0,00001 |

| Константа | 6790,328 | 361,5602 | 18,78063 | <0,00001 |

| R-квадрат | 0,953863 | Информационный критерий Экейка | 15,51269 | |

| Скорректированный R-квадрат | 0,951435 | Информационный критерий Шварца | 15,61217 | |

| Статистика теста Уайта (n*R-квадрат) | 8,025525 | Значимость (статистика теста Уайта, хи-квадрат) | 0,0181 | |

| F-статистика | 392,8182 | Критерий Дарбина-Уотсона | 0,792273 | |

| Значимость (F-статистика) | <0,00001 |

Таблица 5

Результаты оценки линейной регрессии с зависимой переменной «ВВП» (ВВП) и независимой – «кредиты нефинансовым организациям» (КН)*

| Переменная | Коэффициент | Стандартная ошибка | t-статистика | Значимость |

| Кредиты нефинансовым организациям (КН) | 0,123753 | 0,020101 | 6,156501 | <0,00001 |

| Константа | 6637,402 | 1144,636 | 5,798700 | <0,00001 |

| R-квадрат | 0,734661 | Информационный критерий Экейка | 17,26208 | |

| Скорректированный R-квадрат | 0,720696 | Информационный критерий Шварца | 17,36156 | |

| Статистика теста Уайта (n*R-квадрат) | 2,883697 | Значимость (статистика теста Уайта, хи-квадрат) | 0,2365 | |

| F-статистика | 52,60661 | Критерий Дарбина-Уотсона | 0,368284 | |

| Значимость (F-статистика) | <0,00001 |

Таблица 6

Результаты оценки линейной регрессии с зависимой переменной «Темп роста ВВП» (g) и независимой – «кредиты домохозяйствам» (КД)*

| Переменная | Коэффициент | Стандартная ошибка | t-статистика | Значимость |

| Кредиты домохозяйствам (КД) | -0,000576 | 0,000158 | -3,637465 | 0,0018 |

| Константа | 6,325686 | 1,368136 | 4,623578 | 0,0002 |

| R-квадрат | 0,246757 | Информационный критерий Экейка | 5,680589 | |

| Скорректированный R-квадрат | 0,207112 | Информационный критерий Шварца | 5,780067 | |

| Статистика теста Уайта (n*R-квадрат) | 2,417283 | Значимость (статистика теста Уайта, хи-квадрат) | 0,2986 | |

| F-статистика | 6,224258 | Критерий Дарбина-Уотсона | 1,680636 | |

| Значимость (F-статистика) | 0,021978 |

Таблица 7

Результаты оценки линейной регрессии с зависимой переменной «Темп роста ВВП» (g) и

независимой – «кредиты нефинансовым организациям» (КН) *

| Переменная | Коэффициент | Стандартная ошибка | t-статистика | Значимость |

| Кредиты нефинансовым организациям (КН) | -0,000153 | 3,01E-05 | -5,089943 | 0,0001 |

| Константа | 9,714248 | 1,593245 | 6,097146 | <0,00001 |

| R-квадрат | 0,683779 | Информационный критерий Экейка | 5,544340 | |

| Скорректированный R-квадрат | 0,578372 | Информационный критерий Шварца | 5,643818 | |

| Статистика теста Уайта (n*R-квадрат) | 2,904541 | Значимость (статистика теста Уайта, хи-квадрат) | 0,2340 | |

| F-статистика | 9,906178 | Критерий Дарбина-Уотсона | 1,783734 | |

| Значимость (F-статистика) | 0,005303 |

Таблица 8

Результаты оценки линейной регрессии с зависимой переменной «Темп роста ВВП» (g) и

независимой – «денежная масса» (М2)*

| Переменная | Коэффициент | Стандартная ошибка | t-статистика | Значимость |

| Денежная масса (М2) | -0,000932 | 0,000382 | -2,436960 | 0,0248 |

| Константа | 7,053189 | 1,919209 | 3,675049 | 0,0016 |

| R-квадрат | 0,159573 | Информационный критерий Экейка | 5,790111 | |

| Скорректированный R-квадрат | 0,115340 | Информационный критерий Шварца | 5,889590 | |

| Статистика теста Уайта (n*R-квадрат) | 2,112408 | Значимость (статистика теста Уайта, хи-квадрат) | 0,3478 | |

| F-статистика | 3,607547 | Критерий Дарбина-Уотсона | 1,641315 | |

| Значимость (F-статистика) | 0,072808 |

Таблица 9

Результаты оценки линейной регрессии с зависимой переменной «уровень инфляции» (р) и независимыми – «ключевая ставка» (КС) и «денежная масса» (М2)*

| Переменная | Коэффициент | Стандартная ошибка | t-статистика | Значимость |

| Ключевая ставка (КС) | 0,278587 | 0,092476 | 3,012539 | 0,0075 |

| Денежная масса (М2) | -0,001344 | 0,000518 | -2,595085 | 0,0183 |

| Константа | 11,59928 | 3,084430 | 3,760591 | 0,0014 |

| R-квадрат | 0,779497 | Информационный критерий Экейка | 4,931610 | |

| Скорректированный R-квадрат | 0,754997 | Информационный критерий Шварца | 5,080828 | |

| Статистика теста Уайта (n*R-квадрат) | 8,429476 | Значимость (статистика теста Уайта, хи-квадрат) | 0,1341 | |

| F-статистика | 31,81577 | Критерий Дарбина-Уотсона | 1,796990 | |

| Значимость (F-статистика) | 0,000001 |

Таблица 10

Результаты оценки линейной регрессии с зависимой переменной «уровень инфляции» (р) и независимыми – «кредиты домохозяйствам» (КД)*

| Переменная | Коэффициент | Стандартная ошибка | t-статистика | Значимость |

| Кредиты домохозяйствам (КД) | -0,001050 | 0,000259 | -4,061380 | 0,0007 |

| Константа | 15,48163 | 1,830501 | 8,457592 | <0,00001 |

| R-квадрат | 0,558693 | Информационный критерий Экейка | 5,530200 | |

| Скорректированный R-квадрат | 0,535467 | Информационный критерий Шварца | 5,629679 | |

| Статистика теста Уайта (n*R-квадрат) | 0,094426 | Значимость (статистика теста Уайта, хи-квадрат) | 0,9539 | |

| F-статистика | 24,05397 | Критерий Дарбина-Уотсона | 1,151060 | |

| Значимость (F-статистика) | 0,000098 |

Таблица 11

Результаты оценки линейной регрессии

с зависимой переменной «уровень инфляции» (р) и

независимой – «кредиты нефинансовым организациям» (КН)*

| Переменная | Коэффициент | Стандартная ошибка | t-статистика | Значимость |

| Кредиты нефинансовым организациям (КН) | -0,000202 | 6,74*10-05 | -3,002269 | 0,0073 |

| Константа | 18,46816 | 3,338601 | 5,531707 | <0,00001 |

| R-квадрат | 0,407098 | Информационный критерий Экейка | 5,825489 | |

| Скорректированный R-квадрат | 0,375893 | Информационный критерий Шварца | 5,924968 | |

| Статистика теста Уайта (n*R-квадрат) | 0,077029 | Значимость (статистика теста Уайта, хи-квадрат) | 0,9622 | |

| F-статистика | 13,04578 | Критерий Дарбина-Уотсона | 0,933290 | |

| Значимость (F-статистика) | 0,001857 |

Таблица 12

Результаты оценки линейной регрессии с зависимой переменной «уровень безработицы» (U) и независимыми – «кредиты домохозяйствам» (КД) и «ключевая ставка» (КС)*

| Переменная | Коэффициент | Стандартная ошибка | t-статистика | Значимость |

| Кредиты домохозяйствам (КД) | -0,000218 | 4,73E-05 | -4,615268 | 0,0002 |

| Ключевая ставка (КС) | 0,081629 | 0,014869 | 5,489804 | <0,00001 |

| Константа | 6,662554 | 0,445237 | 14,96406 | <0,00001 |

| R-квадрат | 0,854829 | Информационный критерий Экейка | 2,025257 | |

| Скорректированный R-квадрат | 0,838699 | Информационный критерий Шварца | 2,174475 | |

| Статистика теста Уайта (n*R-квадрат) | 0,737707 | Значимость (статистика теста Уайта, хи-квадрат) | 0,9808 | |

| F-статистика | 52,99582 | Критерий Дарбина-Уотсона | 1,498236 | |

| Значимость (F-статистика) | <0,00001 |

Таблица 13

Результаты оценки линейной регрессии с зависимой переменной «уровень безработицы» (U) и независимой – «кредиты нефинансовым организациям» (КН)*

| Переменная | Коэффициент | Стандартная ошибка | t-статистика | Значимость |

| Кредиты нефинансовым организациям (КН) | -6,82*10-05 | 1,43*10-05 | -4,774509 | 0,0001 |

| Константа | 9,479283 | 0,808677 | 11,72196 | <0,00001 |

| R-квадрат | 0,556757 | Информационный критерий Экейка | 3,046224 | |

| Скорректированный R-квадрат | 0,533428 | Информационный критерий Шварца | 3,145703 | |

| Статистика теста Уайта (n*R-квадрат) | 1,148928 | Значимость (статистика теста Уайта, хи-квадрат) | 0,5630 | |

| F-статистика | 23,86587 | Критерий Дарбина-Уотсона | 0,872993 | |

| Значимость (F-статистика) | 0,000103 |

Таблица 14

Результаты оценки линейной регрессии с зависимой переменной «уровень безработицы» (U) и независимой – «денежная масса» (М2)*

| Переменная | Коэффициент | Стандартная ошибка | t-статистика | Значимость |

| Денежная масса (М2) | -0,000714 | 0,000108 | -6,640880 | <0,00001 |

| Константа | 9,479448 | 0,521109 | 18,19091 | <0,00001 |

| R-квадрат | 0,768097 | Информационный критерий Экейка | 2,398424 | |

| Скорректированный R-квадрат | 0,755892 | Информационный критерий Шварца | 2,497902 | |

| Статистика теста Уайта (n*R-квадрат) | 3,357053 | Значимость (статистика теста Уайта, хи-квадрат) | 0,1866 | |

| F-статистика | 62,93093 | Критерий Дарбина-Уотсона | 1,125869 | |

| Значимость (F-статистика) | <0,00001 |

На базе полученных моделей по России осуществим анализ проводимой в рассматриваемом интервале времени монетарной политики. Сделаем акцент на сложившемся в России режиме ее проведения.

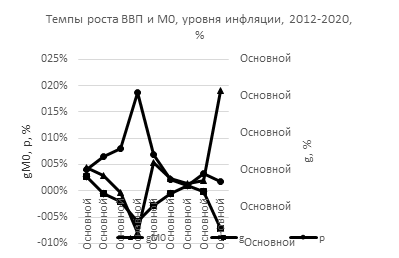

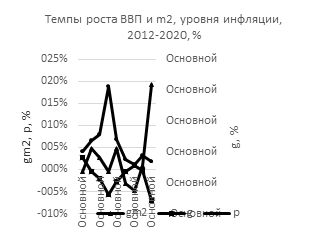

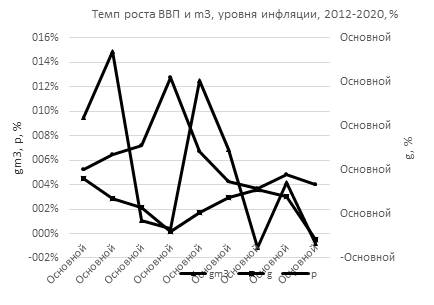

Обсуждение результатов. Анализ монетарной политики России, влияющей на развитие. В России монетарная политика на протяжении последних двадцати лет сопровождалась увеличением уровня монетизации (доля М2 в ВВП), но при этом снижался темп роста экономики. Темп роста ВВП России, компонент М225 и уровень инфляция, за 2012-2020 гг.26 показаны на рисунках 1-5.

26. Источник рисунок 1-5: рассчитано авторами на основе данных >>>> >>>> >>>> , >>>>

Анализ по компонентам денежной массы М2 (рисунки 1-5) также подтверждает, что снижение компонент сопровождалось ростом инфляции, а увеличение – её понижением. Причины замедления роста экономики, видимо, были не связаны с монетизацией, и сводились к тому, что темп увеличения денежной массы был слишком низкий, а при ожидаемом кризисе предпринимались действия по её сокращению. Видна обратная связь наличных денег и переводных депозитов населения с ключевой ставкой (рисунки 1-5), то есть, чем выше ставка, тем меньше по величине указанные параметры, что сказывалось на уровне потребления и кредитования населения, влияя на замедление роста экономики. При этом рост переводных депозитов сопровождался торможением роста цен и продукта (рисунки 2-3). Вместе с тем, снижалась и инфляция при росте денежной массы (Рис. 6).

Рис. 1. Темп роста ВВП России, компоненты M0 и уровень инфляция (в %, 2012-2020 гг.)

Рис. 2. Темп роста ВВП России, компоненты m1 и уровень инфляция (%, 2012-2020 гг.)

Рис. 3. Темп роста ВВП России, компоненты m2 и уровень инфляция(в %, 2012-2020 гг.)

Рис. 4. Темп роста ВВП России, компоненты m3 и уровень инфляция (в %, 2012-2020 гг.)

Рис. 5. Темп роста ВВП России, компоненты m4 и уровень инфляция (в %, 2012-2020 гг.)

Кроме того, снижение ключевой процентной ставки, подразумевало, тем не менее, быстрое и высокое её поднятие при ожидании кризиса, что углубляло и приближало сам кризис, делало его преодоление более долгим, а последующее снижение процентных ставок – постепенным. Более того, несмотря на то, что в среднем процентная ставка за указанный период снижалась, она оставалась относительно высокой (5,5-7%) и существенно повышалась регулятором в периоды кризисной динамики (до 17%). В целом, снижение процентной ставки способствовало росту денежной массы М2, что отражает Рис. 7.

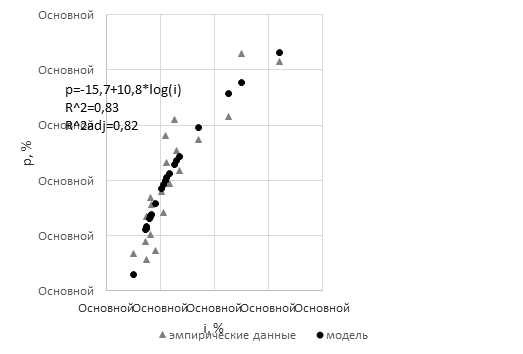

Рис. 6. Инфляция (p, %) и денежный агрегат М2, млрд руб., (в ценах 2000 года) российской экономики, 2000-2020 гг.27[[[27. Статистики модели: F-критерий=48,14 (p=0,000001), D-W=1,51 (D-Wlкрит=1,2; D-Wuкрит=1,41), тест Уайта: n*R2=0,36 (p=0,8334).]]]

Источник: рассчитано авторами на основе данных. URL: >>>> , >>>> >>>>

Рис. 7. Денежная масса М2 (млрд руб., цены 2000 года) и ключевая процентная ставка российской экономики (2000-2020 гг.)28[[[28. Статистики модели: F-критерий=39,9 (p=0,000005), D-W=0,24 (D-Wlкрит=1,2; D-Wuкрит=1,41), тест Уайта: n*R2=0,33 (p=0,848).]]]

Источник: рассчитано авторами на основе данных. URL: >>>> >>>> >>>>

Рис. 8 наглядно отражает, что темп роста российской экономики поддерживался темпом роста денежной массы. Рост процентной ставки коррелирует с ростом инфляции, как и снижение ставки со снижением инфляции (Рис. 9). Это говорит о том, что при ожидании ускорения либо реальном ускорении инфляции значительно поднимали процентную ставку (нормативно), причём, слабо обосновывая величину такого повышения. Затем весьма медленно понижали ставку, но понижалась в целом и инфляция. Обратим внимание, что на двадцатилетнем интервале времени отсутствует связь «чем выше процентная ставка – тем ниже инфляция, чем ниже ставка – тем выше инфляция». Имеется прямая связь процентной ставки и инфляции. Это также косвенно подтверждает, что инструмент «процентная ставка» вряд ли уместно использовать для основного противодействия инфляции в России.

Рис. 8. Темп роста ВВП РФ и темп роста агрегата М2 (в %, 2000-2020 гг.)29[[[29. Статистики модели: F-критерий=29,32 (p=0,000038), D-W=1,78 (D-Wlкрит=1,2; D-Wuкрит=1,41), тест Уайта: n*R2=1,27 (p=0,5296).]]]

Источник: рассчитано авторами на основе данных. URL: >>>> >>>>

Рис. 9. Инфляция и ключевая процентная ставка в России (в %, 2000-2020 гг.)

Источник: рассчитано авторами на основе данных30. URL: >>>> , >>>>

Корреляционная связь между процентной ставкой, темпом роста ВВП и инфляцией, и компонентами денежной массы, отражена в таблицах 15-1631.

Таблица 15

Коэффициенты корреляции ключевой ставки с компонентами денежной массы М2

| Компонент денежной массы | Коэффициент корреляции с ключевой ставкой* |

| Наличные деньги в обращении (денежный агрегат М0) | -0,771358 |

| (0,0090) | |

| Переводные депозиты населения – m1 | -0,651963 |

| (0,0411) | |

| Переводные депозиты нефинансовых и финансовых (кроме кредитных) организаций – m2 | -0,263180 |

| (0,4625) | |

| Другие депозиты населения – m3 | -0,239580 |

| (0,5050) | |

| Другие депозиты нефинансовых и финансовых (кроме кредитных) организаций – m4 | -0,386564 |

| (0,2698) |

Таблица 16

Коэффициенты корреляции темпа роста ВВП и уровня инфляции с компонентами денежной массы М2

| Компонент денежной массы | Коэффициент корреляции с темпом роста ВВП* | Коэффициент корреляции с уровнем инфляции* |

| Наличные деньги в обращении (денежный агрегат М0) | -0,503860 | -0,564835 |

| (0,1376) | (0,0889) | |

| Переводные депозиты населения – m1 | -0,508360 | -0,561264 |

| (0,1335) | (0,0914) | |

| Переводные депозиты нефинансовых и финансовых (кроме кредитных) организаций – m2 | -0,846860 | -0,158821 |

| (0,0020) | (0,6612) | |

| Другие депозиты населения – m3 | -0,458037 | -0,487622 |

| (0,1831) | (0,1528) | |

| Другие депозиты нефинансовых и финансовых (кроме кредитных) организаций – m4 | -0,632969 | -0,424130 |

| (0,0495) | (0,2219) |

Для получения дальнейших результатов используем указанный выше в статье алгоритм и построенные модели. Рассмотрим четыре базовые цели – реальный ВВП, темп роста ВВП, инфляцию и безработицу.

В России инструменты денежно-кредитной политики оказывают воздействие на все четыре макроэкономические цели. Инструментами, оказывающими воздействие на достижение всех четырех макроэкономических целей, являются: кредиты домохозяйствам, кредиты нефинансовым организациям и денежная масса М2. Ключевая ставка влияет на три цели. Величина обязательных резервов кредитных организаций влияет исключительно на реальный ВВП. На величину реального ВВП влияют: кредиты домохозяйствам, кредиты нефинансовым организациям, денежная масса М2, ключевая ставка и величина обязательных резервов кредитных организаций. На темп роста ВВП влияют оба вида кредитов и денежная масса М2. На инфляцию влияют: кредиты домохозяйствам, кредиты нефинансовым организациям, ключевая ставка и денежная масса М2. На уровень безработицы влияют: кредиты домохозяйствам, кредиты нефинансовым организациям, ключевая ставка и денежная масса М2.

Воздействие на инфляцию таких инструментов денежно-кредитной политики, как кредиты домохозяйствам, кредиты нефинансовым организациям, ключевая ставка и денежная масса М2 имеют следующий характер: снижение ключевой ставки будет приводить к снижению инфляции; к такому же итогу, вероятно, будет приводить рост кредитов домохозяйствам, кредитов нефинансовым организациям и денежной массы М2.

Общие результаты используемых моделей (1-12) по России отражает таблица 1732. Модели (1-12) обладают разными значениями коэффициентов детерминации. У всех моделей для ВВП (1-3), модели (5) зависимости темпа роста ВВП от кредитов нефинансовых организаций, модели (7) зависимости уровня инфляции от ключевой ставки и денежной массы, а также модели (10) зависимости уровня инфляции от ключевой ставки и кредитов домохозяйствам значения коэффициента детерминации превышают 0,65. Поэтому данные модели использованы в качестве основных для формулировки выводов. Оставшиеся модели (4, 6, 8-9, 11-12) имеют коэффициент детерминации ниже 0,65, однако вследствие их статистической значимости и соответствия остальным критериям качества эконометрических моделей они также позволяют сделать выводы о направлении влияния инструментов монетарной политики на цели развития.

Таблица 17 Влияние инструментов монетарной политики на цели развития*

| Инструменты | целевые показатели | |||

| реальный ВВП | темп роста ВВП | уровень инфляции | уровень безработицы | |

| кредиты домохозяйствам | (+) | (–) | (–) | (–) |

| кредиты нефинансовым организациям | (+) | (–) | (–) | (–) |

| ключевая ставка | (–) | н/з | (+) | (+) |

| денежная масса М2 | (+) | (–) | (–) | (–) |

| обязательные резервы кредитных организаций | (–) | н/з | н/з | н/з |

Источник: составлено авторами по результатам моделирования и анализа.

Таким образом, как следует из проведенного анализа и обобщающей его табл. 17, влияние монетарной политики на основные цели экономического развития является различным.

Наиболее действенными инструментами денежно-кредитной политики выступают величина денежной массы М2, кредиты домохозяйствам и нефинансовым организациям, поскольку они оказывают влияние на реальный ВВП, уровень инфляции и безработицы, увеличивая своим ростом первый и снижая остальные. Снижение ключевой ставки оказывает влияние на величину реального ВВП, уровень инфляции и безработицы. Однако влияние на темп роста ВВП данных инструментов противоположно: рост кредитов и денежной массы снижает темпы роста ВВП. Поэтому представляется возможным сказать, что для воздействия на цели роста реального ВВП, снижения инфляции и безработицы можно наращивать денежную массу, увеличивать суммы кредитов домохозяйствам и нефинансовым организациям и снижать ключевую ставку. Но для воздействия на темп роста ВВП требуется использовать иные финансовые инструменты.

* * *

Подводя итог проведенному анализу, сформулируем основные выводы.

Во-первых, реализация монетарной политики в России посредством общих методов, без внутренней детализации приводит к отрицательному накопительному эффекту этой политики, когда одна цель развития – «снижение инфляции» – вроде бы достигается, но другая – «темп роста» не достигается. Тем самым, достижение одной цели выступает тормозом в достижении другой цели развития. Именно поэтому необходима детализация и диверсификация монетарной политики, что может быть выполнено за счёт разделения её инструментов и определения силы их влияния на цели развития на выбранном отрезке времени.

Во-вторых, построенные и протестированные эконометрические модели позволили выделить инструменты монетарной политики, определив качество и силу их влияния на достижение целей экономического развития. Они показали, что различная комбинация инструментов позитивно влияет на достижение трёх рассмотренных целей развития (рост реального ВВП, инфляция и безработица).

Таким образом, представленный модельный подход существенно расширяет применение принципа Тинбергена «цели-инструменты», раскрывая структурное содержание монетарной политики.

Библиография

- 1. Афанасьева О.Н. Денежная масса как инструмент денежно-кредитной политики и стимулирование экономического роста // Финансы и кредит. 2021. Т. 27. № 7. С.1540-1558. URL: https://doi.org/10.24891/fc.27.7.1540

- 2. Глазьев С.Ю. О механизмах реализации целей национального развития России в условиях смены технологических мирохозяйственных укладов. Научные труды Вольного экономического общества России. 2021. Т. 230. № 4. С. 66-70.

- 3. Глазьев С.Ю. О приведении макроэкономической политики в соответствие с целями развития страны, поставленными Президентом России. Научные труды Вольного экономического общества России. 2020. Т. 221. № 1. С. 69-78.

- 4. Сухарев О.С. Макроэкономическая политика: эффект превышения сложности // Вестник ЮРГТУ (НПИ). Серия: Социально-экономические науки. 2021. 14(1). С. 203-219. URL: https://doi.org/10.17213/2075-2067-2021-1-203-219

- 5. Сухарев О.С. Распределенное управление как расширение принципа «цели-инструменты» экономической политики // Управленческие науки. 2021. 11(1). С. 6-19. URL: https://doi.org/10.26794/2404-022X-2021-11-1-6-19

- 6. Тинберген Я., Бос Х. Математические модели экономического роста // М.: Прогресс. 1967. 174 с.

- 7. Acocella N., Di Bartolomeo G. (2006). Tinbergen and Theil meet Nash: Controllability in policy games. Economics Letters Volume 90. Issue 2. February 2006. Pages 213-218. URL: https://doi.org/10.1016/j.econlet.2005.08.002

- 8. Acocella N., Di Bartolomeo G., Hallett A.H. (2006). Controllability in Policy Games: Policy Neutrality and the Theory of Economic Policy Revisited Computational Economics 28. 91-112 (2006). URL: https://doi.org/10.1007/s10614-006-9035-5

- 9. De La Peña R. (2021). Should monetary policy lean against the wind in a small-open economy? Revisiting the Tinbergen rule. Latin American Journal of Central Banking Volume 2. Issue 1. March 2021. 100026. URL: https://doi.org/10.1016/j.latcb.2021.100026

- 10. Eggertsson T. (1997). The old theory of economic policy and the new institutionalism // World Development Volume 25. Issue 8. August 1997. Pages 1187-1203. URL: https://doi.org/10.1016/S0305-750X (97)00037-5

- 11. Fenichel E.P., Horan R.D. (2016). Tinbergen and tipping points: Could some thresholds be policy-induced? // Journal of Economic Behavior & Organization Volume 132. Part B. December 2016. Pages 137-152. URL: https://doi.org/10.1016/j.jebo.2016.06.014

- 12. Figueroa J. G. (2015). Políticas y modelos en Tinbergen y MuthPolicies and models Tinbergen and Muth. Economía Informa Volume 390. January–February 2015. Pages 83-96. URL: https://doi.org/10.1016/S0185-0849 (15)30005-0

- 13. Hallett A.H., Acocella N., Di Bartolomeo G. (2010). Policy games, policy neutrality and Tinbergen controllability under rational expectations. Journal of Macroeconomics Volume 32. Issue 1. March 2010. Pages 55-67. URL: https://doi.org/10.1016/j.jmacro.2009.07.002

- 14. Knoester A., Wellink A. H.E.M. (1993). Six Tinbergen lectures on economic policy. Tinbergen Lectures on Economic Policy 1993. Pages 1-8. URL: https://doi.org/10.1016/B978-0-444-81569-9.50005-X

- 15. Rubio M., Comunale M. (2018). Macroeconomic and financial stability in a monetary union: The case of Lithuania. Economic Systems Volume 42. Issue 1. March 2018. Pages 75-90. URL: https://doi.org/10.1016/j.ecosys.2017.04.002

- 16. Schader C., Lampkin N., Muller A., Stolze M. (2014). The role of multi-target policy instruments in agri-environmental policy mixes. Journal of Environmental Management Volume 145. 1 December 2014. Pages 180-190. URL: https://doi.org/10.1016/j.jenvman.2014.06.016

- 17. Thore S., Tarverdyan R. (2022). Chapter Two - Diagnostics for economic and social policy. Measuring Sustainable Development Goals Performance 2022. Pages 23-44. URL: https://doi.org/10.1016/B978-0-323-90268-7.00017-7

- 18. Tinbergen J. (1995). The Duration of Development // Journal of Evolutionary Economics. 1995. Vol 5 (3). P. 333–339.

- 19. Tinbergen J. (1956). Economic Policy: Principles and Design Nortn-Holland. 1956. 276 p.

![Рис. 6. Инфляция (p, %) и денежный агрегат М2, млрд руб., (в ценах 2000 года) российской экономики, 2000-2020 гг.27[[[27. Статистики модели: F-критерий=48,14 (p=0,000001), D-W=1,51 (D-Wlкрит=1,2; D-Wuкрит=1,41), тест Уайта: n*R2=0,36 (p=0,8334).]]] Рис. 6. Инфляция (p, %) и денежный агрегат М2, млрд руб., (в ценах 2000 года) российской экономики, 2000-2020 гг.27[[[27. Статистики модели: F-критерий=48,14 (p=0,000001), D-W=1,51 (D-Wlкрит=1,2; D-Wuкрит=1,41), тест Уайта: n*R2=0,36 (p=0,8334).]]]](https://api.selcdn.ru/v1/SEL_83924/images/publication_images/94844/image22.png)

![Рис. 7. Денежная масса М2 (млрд руб., цены 2000 года) и ключевая процентная ставка российской экономики (2000-2020 гг.)28[[[28. Статистики модели: F-критерий=39,9 (p=0,000005), D-W=0,24 (D-Wlкрит=1,2; D-Wuкрит=1,41), тест Уайта: n*R2=0,33 (p=0,848).]]] Рис. 7. Денежная масса М2 (млрд руб., цены 2000 года) и ключевая процентная ставка российской экономики (2000-2020 гг.)28[[[28. Статистики модели: F-критерий=39,9 (p=0,000005), D-W=0,24 (D-Wlкрит=1,2; D-Wuкрит=1,41), тест Уайта: n*R2=0,33 (p=0,848).]]]](https://api.selcdn.ru/v1/SEL_83924/images/publication_images/94844/image23.png)

![Рис. 8. Темп роста ВВП РФ и темп роста агрегата М2 (в %, 2000-2020 гг.)29[[[29. Статистики модели: F-критерий=29,32 (p=0,000038), D-W=1,78 (D-Wlкрит=1,2; D-Wuкрит=1,41), тест Уайта: n*R2=1,27 (p=0,5296).]]] Рис. 8. Темп роста ВВП РФ и темп роста агрегата М2 (в %, 2000-2020 гг.)29[[[29. Статистики модели: F-критерий=29,32 (p=0,000038), D-W=1,78 (D-Wlкрит=1,2; D-Wuкрит=1,41), тест Уайта: n*R2=1,27 (p=0,5296).]]]](https://api.selcdn.ru/v1/SEL_83924/images/publication_images/94844/image24.png)